Jak wynika z najnowszego badania Siemens Financial Services w Polsce, zdolność do konkurowania przedsiębiorstw przemysłowych rośnie. Główny index MiU pod koniec 2021 roku wynosi 50,60 pkt (w skali od 0 do 100), co w relacji do ubiegłorocznego pomiaru oznacza wzrost o 6,69 pkt.

Badanie z przedstawicielami 400 małych i średnich firm zrealizował Instytut Badań i Rozwiązań B2B Keralla Research we wrześniu 2021 r. Uczestnikami badania byli przedsiębiorcy z branży poligraficznej, spożywczej, obróbki metali i przetwórstwa tworzyw sztucznych z całej Polski, posiadający własny park maszyn i urządzań (MiU). Wykorzystano metodę ilościową, technikę standaryzowanych wywiadów telefonicznych (CATI).

Lepsza zdolność branż do konkurowania

Na najwyższą zdolność do konkurowania wskazuje pomiar sub-indeksu dla branży przetwórstwa tworzyw sztucznych, który wynosi obecnie 54,72 pkt. W porównaniu do ubiegłego roku swoją zdolność do konkurowania znacząco podniosła branża poligraficzna (53,70 pkt) oraz obróbki metali (52,93 pkt). Wartość sub-indeksu MiU obniżyła się jedynie dla branży spożywczej, do 41,07 pkt.

Główny Index MiU pod koniec 2021 roku wynosi 50,60 pkt i w porównaniu do ubiegłorocznego pomiaru wzrósł o 6,69 pkt. Uzyskany wynik oznacza znacząco lepszą zdolność badanych branż do konkurowania obecnie, jak i w perspektywie najbliższych 12 miesięcy. Warto zwrócić uwagę, że wartość głównego indeksu MiU jest najwyższa z dotychczasowych pomiarów, w tym również od pierwszego, przeprowadzonego w marcu 2020 roku, tuż przed początkiem pandemii Covid-19 w Polsce.

– Ostatnie półtora roku obfitowało w szereg zmian i zawirowań w gospodarce. Firmy borykały się z problemami w dostawach, mniejszym popytem, a także zamrożeniem części gałęzi gospodarki. Szczególna w tym czasie była jednak pierwsza fala koronawirusa, podczas której przedsiębiorcy funkcjonowali w rzeczywistości pełnej niepewności, w całkowicie nowych warunkach. Dziś firmy są w nieco innej sytuacji. Wielu przedsiębiorcom udało się znaleźć nowych klientów, zmodyfikować model biznesowy, który pozwala rosnąć w nowej rzeczywistości i jest bardziej elastyczny i gotowy na zmiany, aby wychodzić z kolejnych fal pandemii. Przed przedsiębiorstwami stoją jednak kolejne wyzwania m.in. związane z cenami surowców, rynkiem pracy czy inflacją, które poddadzą badane przez nas firmy kolejnemu sprawdzianowi – mówi Grzegorz Jarzębski, Country Head of Sales w Siemens Financial Services w Polsce.

Branża obróbki metali i poligraficzna w wyraźnie lepszej formie niż rok temu

Aktualny odczyt sub-indeksu dla branży obróbki metali wynosi 52,93 pkt. W porównaniu do poprzedniego pomiaru, przeprowadzonego we wrześniu 2020 roku, jest to wzrost o 11,36 pkt. Wynik sub-indeksu wskazuje, że w kolejnych miesiącach należy spodziewać się większej aktywności w zakresie ekspansji na nowe rynki oraz niższego ryzyka dla sektorów współpracujących z przetwórcami metali. Największy wpływ na wzrost wskaźnika mają zmiany w obszarze sprzedaży krajowej oraz eksportowej.

Branża obróbki metali ma dziś znacząco wyższy potencjał do konkurowania niż jeszcze rok temu o tej samej porze, kiedy to kondycja firm do konkurowania obniżyła się po pierwszej fali pandemii koronawirusa na skutek m.in. utraty przychodów z takich branż jak motoryzacja czy lotnictwo. Jak wynika z badania Siemens Financial Services w Polsce, przedsiębiorcy coraz lepiej dostosowują się do zmieniających się warunków gospodarczych, o czym świadczą wyniki sub-indeksu oraz wzrosty w analizowanych obszarach.

Tegoroczny odczyt sub-indeksu dla branży poligraficznej wynosi 53,70 pkt i w relacji do ubiegłorocznego pomiaru wzrósł aż o 20,65 pkt. Uzyskany wynik oznacza zdecydowaną poprawę kondycji do konkurowania firm z tej branży. W nadchodzących miesiącach należy spodziewać się wzmożonej aktywności przedsiębiorstw poligraficznych w zakresie rozszerzania działalności na nowe rynki i spadku ryzyka dla branż z nimi współpracujących. Najistotniejszy wpływ na poprawę sub-indeksu ma wzrost inwestycji w obszarze odnowień parku maszyn i urządzeń, a także zwiększenie sprzedaży krajowej. Warto jednak zauważyć, że wzrosty są praktycznie w każdym z ośmiu badanych obszarów.

Branża przetwórstwa tworzyw sztucznych konsekwentnie wzmacnia swoją konkurencyjność

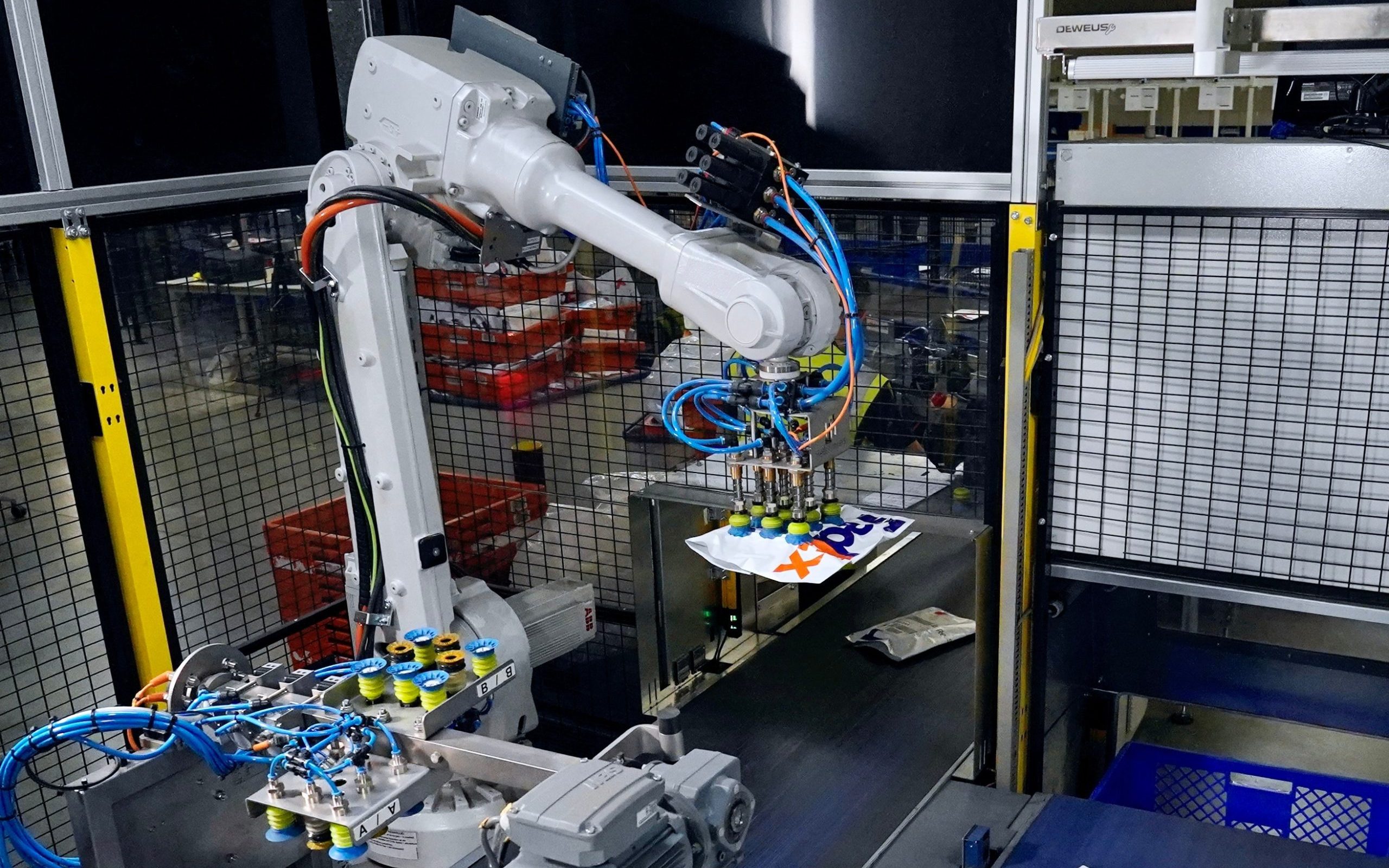

Zdolności do konkurowania wzmocniła również branża przetwórstwa tworzyw sztucznych. W aktualnym pomiarze sub-indeks dla tej branży zwiększył się o 2,44 pkt i wynosi 54,72 pkt. Podobnie jak w przypadku branży obróbki metali i poligraficznej, w najbliższym roku firmy przetwarzające tworzywa sztuczne prawdopodobnie zwiększą swoją aktywność w zakresie ekspansji na nowe rynki. Na poprawę sub-indeksu wpłynęły przede wszystkim inwestycje w automatyzowanie procesów produkcji oraz zwiększona częstotliwość odnowień maszyn i urządzeń.

– Jak pokazują wyniki naszego badania, mimo trudnych warunków, większość przedsiębiorstw odnalazła się w nowej rzeczywistości i dostosowała do obecnej sytuacji. Branża poligraficzna oraz obróbki metali, których zdolność do konkurowania obniżyła się po pierwszej fali, w ciągu roku, dzięki znalezieniu nowych klientów i inwestycjom w park maszyn i urządzeń (MiU), wzmocniły swoją konkurencyjność. Przy czym branża poligraficzna poprawiła zdolność do konkurowania do wartości wyższej, niż w pomiarze przeprowadzonym jeszcze przed pandemią Covid-19. Natomiast przetwórcy tworzyw sztucznych konsekwentnie wzmacniają swoją konkurencyjność od początku naszego badania. Jedyną branżą, dla której wartość sub-indeksu obniżyła się, jest branża spożywcza – mówi Grzegorz Jarzębski z Siemens Financial Services w Polsce.

Niższa konkurencyjność branży spożywczej

O słabszej zdolności do konkurowania informuje sub-indeks dla branży spożywczej. Obecnie wynosi on 41,07 pkt i w relacji do ubiegłego roku jest to spadek o 7,69 pkt. Aktualny odczyt oznacza, że w nadchodzących 12 miesiącach można spodziewać się mniejszej zdolności przetwórców spożywczych do konkurowania. W przypadku branży spożywczej spadki można zaobserwować w sześciu na osiem badanych obszarów, jednak na uzyskany wynik najbardziej wpływa przyhamowanie inwestycji na odnowienia parku maszyn i urządzeń. Warto jednak podkreślić, że obecny pomiar obejmuje również okres drugiej i trzeciej fali pandemii, w której część gospodarki była w pewnym zakresie zamrożona, np. sektor HoReCa.

Ceny surowców i problemy kadrowe bolączką firm przemysłowych

Badani przedsiębiorcy na pytanie o trendy w omawianych branżach, najczęściej (56,2 proc.) zwracają uwagę na wzrosty cen surowców i komponentów, które ich zdaniem utrzymają się na dłużej. Na drugim miejscu znajdują się problemy ze znalezieniem pracowników (43 proc.). Prawie 19 proc. ankietowanych wymienia także wyzwania związane z ochroną środowiska, które wpływają na zmiany w branżach. Co dziesiąty badany wskazuje natomiast na rosnącą konkurencję.

– Przed firmami stoi wiele wyzwań, z którymi będą się mierzyć omawiane branże. Wielu przedsiębiorców zwraca uwagę na wzrost cen surowców oraz ich gorszą dostępność. Powszechnym problemem stają się także trudności z pozyskaniem nowych pracowników. Nie możemy zapomnieć również o rosnących cenach energii elektrycznej, gazu czy wymaganiach związanych z ochroną środowiska, które będą wpływać na dążenie właścicieli fabryk do większej efektywności energetycznej i operacyjnej. Kluczową rolę będą w tym procesie odgrywać inwestycje w nowe technologie oraz dostęp do finansowania. To wyzwanie również dla partnerów finansowych, aby wspierać w tej modernizacji polskie przedsiębiorstwa, zapewniając finansowanie dopasowane do indywidualnych potrzeb i możliwości – mówi Grzegorz Jarzębski.

Rośnie popularność finansowania zewnętrznego

Przedsiębiorstwa z badanych branż coraz chętniej wykorzystują finansowanie zewnętrzne do realizowania potrzebnych inwestycji. Jak wynika z badania Siemens Financial Services w Polsce, obecnie do finansowania maszyn i urządzeń ze środków zewnętrznych korzysta blisko dwie trzecie ankietowanych firm. Ponad 21 proc. finansuje swoje parki MiU wyłącznie z funduszy zewnętrznych, a 41 proc. łączy je ze środkami własnymi. W porównaniu do ubiegłorocznego pomiaru, można zaobserwować wzrost o 9 pkt proc. liczby firm, które finansują maszyny i urządzenia wyłącznie ze środków zewnętrznych oraz spadek liczby podmiotów, które korzystają wyłącznie ze środków własnych.

– Warto zwrócić uwagę, że podobnie jak we wcześniejszych dwóch badaniach, tak i w tym razem obserwujemy kluczowe znaczenie środków zewnętrznych w budowaniu zdolności do konkurowania. Przedsiębiorstwa, które wykorzystują finansowanie zewnętrzne znacznie częściej podejmują decyzję o modernizacji parków maszyn i urządzeń oraz rozwoju automatyzacji procesów produkcji, a także lepiej sobie radzą ze zmianami, jakie spowodowała pandemia Covid-19 – podsumowuje Grzegorz Jarzębski.